数字钱包的多重功能与未来发展前景

2025-05-18 04:58:13

在科技迅猛发展的今天,数字钱包作为一种新兴的支付和资产管理工具,已逐渐走入了公众的视野。随着移动支付和虚拟货币的普及,数字钱包的功能和应用场景越来越丰富。它不仅仅是一个存储虚拟货币的工具,更是未来金融生态的一部分。

本文将详细介绍数字钱包的使用功能,包括如何进行支付、存储资产、进行转账等。同时,我们将探讨它的未来发展前景以及对传统金融体系的影响。文章还将解答一些可能的相关问题,深度解析数字钱包的优势和存在挑战的领域。

数字钱包的基本功能

首先,让我们定义数字钱包的基本功能。数字钱包是一个电子应用程序,允许用户存储、管理和使用各种金融资产。用户可以通过数字钱包进行在线支付、转账、接收款项、管理信用卡信息等。

具体来说,数字钱包的主要功能包括:

- 在线支付:用户可以使用数字钱包进行购物、订票、支付账单等,简化了传统支付流程。

- 接收转账:数字钱包允许用户接收来自他人的资金,无论是朋友间的小额支付,还是在线交易的款项。

- 存储资产:用户可以将比特币等虚拟货币存储在数字钱包中,便于随时使用。

- 管理信用卡和银行账户:许多数字钱包允许用户绑定信用卡和银行账户,简化支付流程。

- 安全性:优质的数字钱包具备多重安全性措施,如指纹识别和双重验证,保障用户的资金安全。

数字钱包与虚拟货币的关系

数字钱包的兴起与虚拟货币的发展密不可分。虚拟货币如比特币、以太坊等需要一个安全的地方来存储和管理,因此数字钱包成为了投资者和用户的必需品。

虚拟货币一般存储在特定类型的数字钱包中,主要有冷钱包和热钱包之分。

- 冷钱包:冷钱包相对安全,一般是离线存储,适合长期存放大额的虚拟货币。它们不依赖互联网,因此黑客难以攻击。

- 热钱包:热钱包是在线数字钱包,便于日常交易和使用,适合经常进行交易的用户。

使用数字钱包,用户可以轻松完成虚拟货币的交易、转账、买卖等操作。近年来,随着更多商家接受虚拟货币支付,数字钱包的实用性逐渐显现。

数字钱包如何影响移动支付生态

数字钱包的普及,彻底改变了传统的支付方式,推动了移动支付的发展。手机作为数字钱包的主要载体,使得支付行为变得更加灵活和便捷。

在移动支付生态中,数字钱包具有以下几点影响:

- 简化支付过程:用户不再需要携带现金或信用卡,直接通过手机扫码支付,大大提升了交易效率。

- 促进电子商务发展:数字钱包降低了线上交易的门槛,促进了电子商务的发展,同时也为商家提供了更多的销售渠道。

- 增强用户体验:数字钱包提供的多种支付方式和快速付款功能,极大提升了用户体验,用户更愿意用数字钱包进行交易。

- 推动科技创新:伴随着数字钱包的普及,越来越多的金融科技公司加入了创新的行列,推动整个行业向更高效率、更安全的方向发展。

数字钱包的未来发展前景

随着科技的不断进步,数字钱包很可能在未来成为主流的金融工具。我们可以预见几个发展趋势:

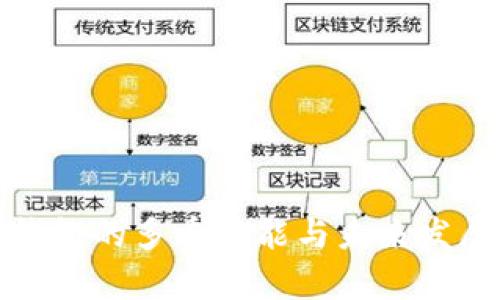

- 区块链技术的应用:随着区块链技术的发展,数字钱包的安全性和透明性将明显提高,用户可以享受到更高等级的安全保障。

- 与传统金融的结合:数字钱包很可能不仅仅局限于虚拟货币,也会与传统银行、金融机构进行深度合作,为用户提供更全面的金融服务。

- 多种资产存储能力:未来的数字钱包将不仅支持货币存储,还会支持股票、债券等多种金融资产,使得用户能够随时掌控自己的投资组合。

- 全球化支付:伴随着全球经济的融合,数字钱包将提供更加丰富的跨国支付功能,消除支付障碍,实现更为高效的国际贸易。

常见问题解答

1. 数字钱包安全吗?

安全性是用户在选择数字钱包时最关心的问题之一。虽然数字钱包的方便性吸引了众多用户,但由于其在线特性,安全隐患时有发生。用户需要了解数字钱包的安全机制,如采用加密技术及双重认证等。

数字钱包的安全性主要体现在以下几个方面:

- 数据加密:优质的数字钱包会采用256位TLS/SSL加密协议,确保用户数据的安全,防止黑客攻击。

- 双重认证:许多数字钱包提供双重认证功能,如短信或邮箱验证,以增加账户的安全性。

- 分散存储:部分数字钱包对用户资产进行分散存储,将其存放在多个地点,大大降低被盗风险。

然而,用户在使用数字钱包时,仍需增强自身安全意识,如定期更换密码,不随意点击不明链接等。

2. 如何选择适合自己的数字钱包?

选择数字钱包时,应考虑自身使用场景和需求。市面上有多种类型的数字钱包,包括热钱包和冷钱包,每种钱包都有其特定的优势与局限。

选择数字钱包时,用户可以从以下几个方面进行考量:

- 功能需求:确定自己需要哪些功能,如支付、转账、资产管理等,选择满足这些需求的钱包。

- 安全性:选择具有良好声誉和安全性能的钱包,确保资产安全。

- 用户体验:不同数字钱包在设计、界面友好度、使用便捷性等方面差别较大,选择适合自己习惯的钱包会提升使用体验。

- 社区支持:一些知名钱包会有活跃的社区,用户可以在遇到问题时获得及时解答,这也是一种重要的选择标准。

3. 数字钱包是否会取代传统支付方式?

随着数字钱包的逐步普及,关于其是否会取代传统支付方式的话题引发了许多讨论。

虽然数字钱包提供了更便捷的支付方式,但完全取代传统支付方式尚需时间。以下是几点看法:

- 消费者习惯:很多用户仍然习惯使用现金或银行卡,部分老年人对数字钱包技术不熟悉,完全取代仍需时间。

- 技术壁垒:虽然数字钱包在技术上逐渐成熟,但在某些基础设施较为落后的地区,传统支付方式仍占主要地位。

- 法规政策:各国对数字货币和数字钱包的监管政策尚不统一,在一些地区,传统支付方式仍会更受青睐。

总体来看,数字钱包与传统支付方式可能会并存于未来,并根据不同的场景和用户偏好互为补充。

4. 数字钱包如何应对监管挑战?

随着数字钱包的迅猛发展,监管机构对其关注度也在增加,如何在满足合规的前提下继续创新,是数字钱包企业亟需解决的问题。

以下是数字钱包应对监管挑战的策略:

- 遵循合规要求:数字钱包企业应主动了解和遵守所在国家或地区的法律法规,确保自身的合规性。

- 加强透明度:互联网金融企业应提高运营透明度,定期公布财务报告和相关信息,以增强用户信任。

- 与监管机构合作:与监管机构建立良好的沟通机制,主动汇报运营情况,参与政策制定。

- 推动技术创新:利用技术手段增强合规能力,采用区块链等技术提供透明且可追溯的交易记录。

总结来说,数字钱包的前景广阔,但同时也面临安全、技术、合规等多方面的挑战。未来,随着技术的进一步发展和消费习惯的转变,数字钱包将成为越来越多用户偏好的支付与资产管理工具。